Bakan Şimşek'ten KDV ve ÖTV açıklaması: Sistemden çıkmış olacak

Hazine ve Maliye Bakanı Mehmet Şimşek, ekonomideki son gelişmeleri değerlendirdi. Bakan Şimşek, 'KDV, ÖTV gibi enflasyonu yükselten vergi artışları tekrarlanmayacak' dedi.

Türkiye ekonomisinin 3. çeyrek büyüme rakamları açıklandı. Türkiye ekonomisi, üçüncü çeyrekte yüzde 5,9'luk bir büyüme performansı sergilendi. Gayrisafi yurt içi hasıla ise, üçüncü çeyrekte 7 trilyon 681 milyar 432 milyon TL oldu. Hazine ve Maliye Bakanı Mehmet Şimşek, ekonomi gündemini değerlendirdi. Bakan Şimşek, "Bütçeyi düzeltmek için KDV, akaryakıtta ÖTV gibi enflasyonu artıran vergi artışlarına gittik. Bu vergi artışları tekrarlanmayacak, gelecek sene sistemden çıkmış olacak" ifadelerini kullandı.

Bakan Şimşek konuk olduğu TRT Haber'de şu ifadeleri kullandı:

Büyüme, güçlü ve her ne kadar önümüzdeki dönemde yavaşlama ihtimali varsa da 2023'e ilişkin OVP'deki öngörülerimizle paralel gidiyor. Programda biz 4,4'lük bir büyüme öngörmüştük. Bu düşük gibi gelebilir fakat küresel büyüme yüzde 3 veya altında olacak. Dolayısıyla küresel büyümenin 1,5 katı hızlı büyüyor olacağız. Yani 2023'te Orta Vadeli Program'daki yüzde 4,4'lük hedefi gerçekleştirirsek bu rakamlar onunla tutarlı. Küresel büyümenin oldukça üzerinde bir büyüme sağlamış olacağız. İstihdam artışı çok güçlü. Burada önemli olan husus büyümenin yeniden dengelenmesi. Burada da yeniden dengelenme başladı, hafif bir şekilde üçüncü çeyrekte.

ENFLASYONU TEK HANEYE İNDİRECEĞİZ

Net ihracatın etkisi örneğin bir önceki yani çeyreğe baktığınız zaman eksi yüzde 4,9'du. Yani aşağı çekiyordu büyümeyi net ihracat. Şimdi onun negatif etkisi azaldı. Eksi 2,6'ya düştü bu önemli. İç talebin etkisi örneğin yüzde 8,8 puanlıktı, 8,5 puana geriledi. Programın amacı büyümeyi yeniden dengelemek yani daha kaliteli bir büyümeyi yatırıma ve net ihracata dayalı büyümeyi sağlamak. Biz bunu önemsiyoruz. Büyüme bir taraftan güçlü tabi bu çok anlamlı ve cesaret verici. Ama burada önemli olan büyümenin kalitesini de artırabilmek. İşte bizim Orta Vadeli Program'ın hedefi kalite noktasında da hedeflerimizi gerçekleştirmek. Yani iç talep daha ılımlı hale dönerken net ihracatın etkisinin olumluya dönmesini bekliyoruz. Böylece Türkiye daha sürdürülebilir yüksek büyüme patikasına girmiş olacak. Bunu tabiki bir taraftan fiyat istikrarını sağlayarak yapacağız. Yani enflasyonu tek haneye düşürerek yapacağız orta vadede. Enflasyonu tek haneye düşürebilirsek yüksek sürdürülebilir büyümeyi sağlayabiliriz.

VERİMLİLİĞİ ARTIRACAĞIZ

İkincisi de verimlilik artışı. Verimlilik artışı doğru yatırımlarla reformlarla olur. Bir taraftan yatırımların üretken alanlara kaydırılması ki bu programımızın önemli bir hedefi bir taraftan da reformlarla rekabet ortamını iyileştirerek verimliliği artırmak. Dolayısıyla büyümenin iki ana motoru önümüzdeki dönemde bir taraftan verimlilik artışı bir taraftan da fiyat istikrarını sağlayarak ve var olan imkanları üretken alanlara kanalize ederek büyümenin yüksek tutulması, verimliliğin yüksek tutulması. Yani biz şu anda verimliliğe odaklanacağız. Büyümenin yüksek çıkması beklenenden yüksek çıkması olumlu. Yeniden dengelenmenin başlaması olumlu. Ama bu yeterli değil önümüzdeki dönemde büyüme büyük ihtimalle bir miktar yavaşlayacak buna hazırlıklı olmamız lazım. Burada korkulacak bir şey yok. Burada önemli olan Türkiye'nin Orta Vadeli Program perspektifi ile yüksek sürdürülebilir büyüme patikasına girmesi. Bunu da başaracağız.

HEDEF BU SENE ENFLASYONU KONTROL ALTINA ALMAK

Orta Vadeli Programımız kamuoyu ile eylül ayında paylaşıldı. Aslında biz fiilen uygulamasını hazirandan itibaren başlatmıştık. Orta Vadeli Programın bir kaç önemli bileşeni var. Bir kaç tane de önemli hedefi var. Birinci bileşen dezenflasyon programı. Yani enflasyonu önce kontrol altına alıp daha sonra tek haneye indirecek bir program. Orta Vadeli Programın en önemli bileşeni fiyat istikrarıdır. Fiyat istikrarından kastımız enflasyonun düşürülüp tek hanede tutulmasıdır. Burada hedefimiz bu sene enflasyonu kontrol altına almak. Gelecek sene sonu yüzde 34'e indirmek. Daha sonraki 2025 ve 2026 sonunda da tek haneye düşürmek. En önemli bileşen bu. Bunun için para politikasında bir rasyonelleşmeye gittik. Yani iç talebi daha makul bir düzeyde tutmak için bozulan fiyatlama davranışlarını düzeltmek için bir para politikasında iyileştirmeye gittik. Merkez Bankası burada gerekeni yapıyor.

İkinci olarak maliye politikası ayağında bizim depreme rağmen bir mali disiplini tesis etme çabamız var. Türkiye'nin aslında mali disiplin noktasında duruşu hükümetlerimiz döneminde çok güçlü. Son 20 yıla bakarsanız bütçe açığının milli gelire oranı yüzde 2,4. Bu sene depremin etkisiyle Orta Vadeli Programda bu açığın yüzde 6,4'e kadar yükselmesi ihtimalini öngördük. Programı yaptıktan sonra özellikle gelir performansımız çok daha güçlü ayrıca biz tabiki harcamalarda da çok tutumlu davranıyoruz. İkisinin bileşeni olarak çok büyük ihtimalle bu sene bütçe açığı Orta Vadeli Program'da öngörülenden biraz daha düşük olabilir. Bu da önemli bir hedef.

TÜRKİYE'DE TASARRUFU ARTIRMAYI HEDEFLİYORUZ

Üçüncü hedef yapısal dönüşüm yani yapısal reformlar. Reformları yaparak Türkiye'nin rekabet gücünü artırmak istiyoruz. Reformları yaparak Türkiye'de verimliliği artırmak istiyoruz. Reformlarla Türkiye'de tasarrufları artırmak istiyoruz. İstihdamı artırmak istiyoruz. Ama önemli bileşenlerden bir tanesi yeşil dönüşümdür. Diğer bir tanesi dijital dönüşümdür. Dolayısıyla Türkiye'nin yapısal dönüşümü yani yapısal reform gündemi de Orta Vadeli Program'ın en önemli üçüncü bileşeni. Peki bu programın hedefleri ne? Tek haneli enflasyon bu çok önemli. Çünkü tek haneli enflasyon kalıcı refah artışının ön koşuludur. Basit bir örnek vereyim; 90'lı yıllara giderseniz büyümemiz çok düşük, enflasyon düşük ve çok oynak. 2000'li yıllara geldiğiniz zaman büyüme 90'lı yılların iki katına çıkıyor. Neden? Çünkü enflasyon tek haneye düşürülmüş ve oynaklık azaltılmış. İş alemi önünü görebiliyor. Bu çok değerli bir şey. Dolayısıyla enflasyonun tek haneye düşürülmesi ana hedef.

Bütçe açığının Orta Vadeli Program sonucunda yüzde 3'ün altına düşürülmesi önemli bir hedef. Çünkü uluslararası en iyi normları baz alıyoruz. Bütçe açığını milli gelire oranı olarak yüzde 3'ün altına düşüreceğiz. Diğer bir hedefimiz cari açığı azaltacak, enflasyonu kontrol altına almamıza yardımcı olacak bir büyümede yeniden dengelenme lazım. Yani net ihracatı desteklerken iç talebin makul düzeyde sürdürülmesi. Yeniden bir dengelenmeye ihtiyacımız var. Bu da başladı. Diğer bir hedefimiz rezervlerin güçlendirilmesi. Yani Türkiye'nin uluslararası rezervlerini daha da güçlendireceğiz. Amacımız geniş anlamda rezervlerin vadesi 1 yıldan az olan dış borçlarına oranını 1'e doğru yükseltmek. Şu anda 0,84 civarındayız yükselmiş durumda. Ama biz bunu 1 düzeyine çıkarmak istiyoruz. Kısa vadeli borçların çok üzerine çıkartmak istiyoruz.

Diğer bir hedefimiz burada kur korumalıdan çıkış. Çünkü kur korumalı bir koşullu yükümlülüktür devlet için. Yani bunun zamanla bitirilmesi gerekiyor. Buna yönelik çalışmalarımıza başladık. Kur korumalıda da azaltılması noktasında ilerleme sağlıyoruz. Bu konuda da önümüzdeki dönemde ilave adımlar atabiliriz. Dolayısıyla programın ana hedeflerine baktığınız zaman şunu kastediyoruz; Yüksek sürdürülebilir büyüme yani daha çok istihdam, daha dengeli büyüme. Bununla birlikte de makrofinansal istikrarın sağlandığı bir ortam. Rezerv birikimi o noktada devreye giriyor, fiyat istikrarı o noktada devreye giriyor.

TÜRKİYE'NİN RİSK ALGISI DÜŞÜYOR

Orta Vadeli Program çalışıyor. Programın iç tutarlılığı var, güvenirliği var. Dışarıda programa, içeride de programa güven artıyor, inanç artıyor. Bazı soru işaretleri yok mu her zaman olur bu normaldir. Burada bir kaç somut rakamla programın çalıştığını ifade etmek istiyorum. Birincisi Türkiye'nin küresel risk algısı düşüyor. Bunun en önemli göstergesi risk primidir. Buna CDS diyorlar. Bu CDS tabi Türkiye'de literatüre girmiş durumda. CDS dediğiniz şey bir ülkenin iflasına karşı sigortalamanız gerekiyorsa ödemeniz gereken sigorta prim düzeyini ima eden ifade eden bir enstrüman. CDS'ler Türkiye'de mayıs ayında 700'ün üzerine çıkmıştı. Dün itibarıyla 330 civarına indi. Haziran-Kasım arasında dün itibarıyla gelişmekte olan ülkelerin CDS'leri ortalama 45 baz puan düşerken Türkiye'de 370 baz puan düştü. Dolayısıyla Türkiye'nin CDS'lerinde yani risk priminde başka ülkelere göre gelişmekte olan ülkelere göre muazzam bir düşüş var. Yani Türkiye'nin risk algısı iyileşiyor. Türkiye'yi riskli görenler azalıyor. Bu birinci husus. Bu program sonrası ortaya çıkmış bir durum.

RİSK PRİMİ DÜŞTÜ

Programa ciddi bir güven, Cumhurbaşkanımız liderliğindeki yeni ekibe programa bir güvendir. İkinci olarak sermaye girişi başladı. Ocak-mayıs döneminde Türkiye portföy akımları akımları anlamında baktığınız zaman yani net olarak ocak-mayıs döneminde Türkiye'den 2,9 milyar dolarlık bir çıkış olmuş portföy yatırımları. Halbuki haziran-eylül dönemine baktığınız zaman yaklaşık 5 milyar dolarlık bir net artış var. Bu çok ciddi bir rakam. Türkiye'nin risk primi gelişmekte olan ülkelere oranla dramatik bir şekilde düştü. Az önce rakamları verdim. Sermaye girişi güçlendi. Eylül ayında gelişmekte olan ülkelerden yaklaşık 14 milyar dolar net sermaye çıkışı var. Türkiye'ye net giriş var. Ekim ayında gelişmekte olan ülkelerden net sermaye çıkışı var. Türkiye'ye bakın dolayısıyla Türkiye ayrışıyor. Türkiye'nin hikayesi güçlü. Türkiye'nin yeni bir programı var. Türkiye siyasi belirsizliği geride bırakmış, çok güçlü bir dezenflasyon programı çok güçlü bir reform programı ve kalıcı bir şekilde Türkiye'nin rekabet gücünü artıracak programa odaklanmış durumdayız.

KUR HAREKETLİLİĞİ AZALDI

Rezervlerimiz güçlendi. Bakın Türkiye'nin rezervleri mayıstan bu yana 36 milyar dolar arttı. Dolayısıyla güven olmazsa, kaynak girişi olmazsa 36 milyar dolarlık rezerv artışı mümkün değil. Diğer bir husus kur oynaklığı. Yani bir aylık opsiyonların ima ettiği bir kur oynaklığı diye bir konsept var. Kur oynaklığı mayıs ayında neredeyse yüzde 57 civarındaydı. Kasımda bu 8'in altına düştü. Yani kur oynaklığı bir bant olsa gelişmekte olan ülkeler için Türkiye şu anda kur oynaklığının en düşük olduğu ülkelerden bir tanesi haline geldi. Hangi göstergeye bakarsanız bakın bu programa güven var, bu programa ilgi var, kaynak girişi var.

OVP'YE İLGİ YOĞUN

Gelecek senenin muhtemelen ikinci yarısında küresel finansal koşullar daha elverişli hale gelecek. Yani Fed, Avrupa Merkez Bankası gibi bankalar dünyanın önde gelen merkez bankaları çok büyük ihtimalle faiz indirimlerine başlayacaklar. Bu risk iştahını artıracak. Dolayısıyla Türkiye programı güçlü olan, hikayesi güçlü olan Türkiye'ye ilgi daha da artacak. Benim senenin ikinci yarısına kastım bu. Yoksa şu anda zaten başlamış durumda. Dış temaslarda biz gittik bütün dünyaya üç aşağı beş yukarı Türkiye ile bu bölge ile ilgilenen gelişmekte olan ülkelerle ilgilenen yatırımcılara Türkiye'nin programını anlattık. Yol haritasını paylaştık. Yeni hikayeyi anlattık. İlgi yoğun, bakın Dünya Bankası, Orta Vadeli Program açıklandıktan hemen sonra dedi ki, ben Türkiye'ye taahhüt ettiğim kaynak miktarını 17 milyar dolardan 35 milyar dolara çıkartıyorum. Çünkü bu programı güvenilir görüyorum, bu programı başarılı olacağına inanıyorum. Bunu ben söylemedim Dünya Bankası.

KAYNAK AKIŞI BAŞLADI VE ÇOK GÜÇLÜ

Körfez'den çok ciddi ilgi var. Bu kaynak yatırıma dönüşecek, Katarlılar şimdi biz konuşuyoruz, Birleşik Arap Emirlikleri ile bir program sonuçlandırdık. Meyvelerini almaya başlayacağız. Dolayısıyla ilgi çok. Şu anda dünyada sıkıntılı bir süreçten geçiyoruz. Küresel büyüme zayıf. Küresel büyümenin zayıf olması demek risk iştahının zayıf olması demek. Şu anda küresel finansal koşullar çok sıkı. Gelişmekte olan ülkelere sermaye akışı zayıf. Eylül ayında yaklaşık 14 milyar dolarlık bir net çıkış var. Ekim ayında yaklaşık 3 milyar dolar üzerinde çıkış var. Bunlar büyük rakamlar. Türkiye bu dönemde kaynak çekiyor. Bankaların yurt dışı borçlarını rollover etme oranı ocak-mayıs döneminde yüzde 96 idi. Yani yüzde 100'ün altındaydı. Haziran-eylül döneminde yüzde 142'ye çıkmış. Yani bankalar 100 dolar borç verirken 142 dolar bulmuşlar haziran-eylül döneminde. Ama ocak-mayıs döneminde 100 dolar borç öderken 96 dolar bulmuşlar. Reel sektör firmaları ne yapmış? Yani bankacılık dışındaki reel sektör firmaları ne yapmış? Mesela yine ocak-mayıs ayında 100 dolarlık borç öderken 74 dolar bulmuşlar. Halbuki haziran-eylül döneminde 100 dolar borç öderken 112 dolar borç bulabilmişler. Dolayısıyla Türkiye'ye kaynak akışı başladı ve çok güçlü. Kaynak akışı olmazsa biz vadesine 1 yıldan az kalmış 211 milyar dolarlık dış borç 5-6 aydır nasıl idare ederiz? Nasıl rezerv arttırırız? Tabiki ciddi bir kaynak girişi var. Ama bu kaynak girişi artarak devam edecek. Özellikle de önümüzdeki senenin ikinici yarısından itibaren güçlenerek artacak.

YÜZDE 40 VERGİ YETKİ İÇİN ALINDI

Yüzde 40'a kadar vergi için yetki alınıyor. Yüce Meclis'ten Cumhurbaşkanı'na yetki alınıyor, bu olacağı anlamına gelmiyor. Liralaşmayı desteklemek için piyasa koşulları el verdiğinde vergiyi kullanıp bu sürece katkıda bulunabiliriz. Zamanlama olarak doğru olduğuna inanmıyorum. Önümüzdeki dönemde oturup daha adil vergi sistemi konusunda ciddi adımlar atacağız. Kamu harcamalarını nasıl verimli alanlara kanalize edebiliriz, tasarruf harcamamak değildir aslında kamuda. Tasarruf kaynakların doğru alanlara yönlendirilmesidir. Gereksiz harcamaların da kaldırılmasını içeriyor. Türkiye'nin altyapısına yatırım yapacağız. Şu anda yüzde 40 vergi getirmiyoruz, piyasa koşullarına bakacağız. Liralaşmanın ana motoru para politikasındaki rasyonelleşmedir. Liraya güveni portföyde daha ağırlıklı TL tutmanın yolu tabi ki para politikası üzerinden geçiyor. Burada bir yıl sonraki enflasyonu çıpalayacak yapı içinde gidiyoruz.

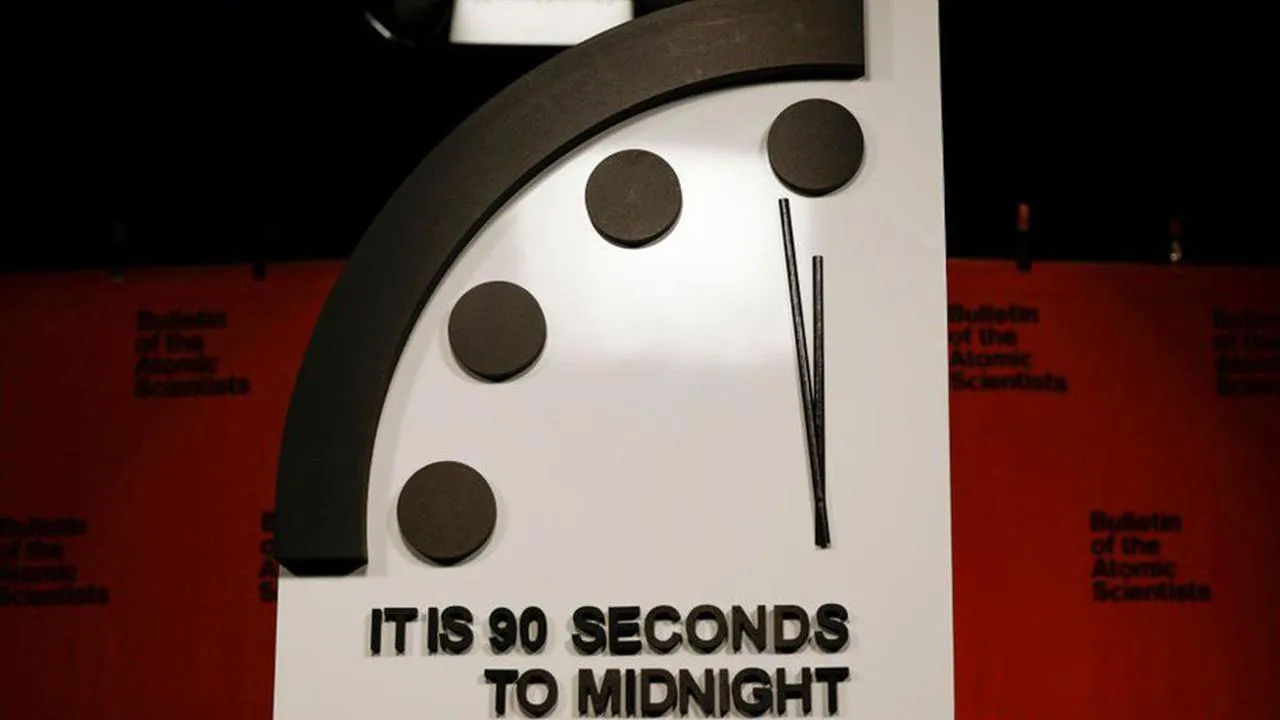

VERGİ ARTIŞLARI TEKRARLANMAYACAK

Programın ana bileşeni dezenflasyondur. Faizler arttı, enflasyon yükseliş trendinde. Para politikası gecikmeli olarak çalışıyor. Bugün gidin ABD'de, İngiltere, AB'deki deneyimlere bakın. Bütün ülkelerde parasal sıkılaşma başlar fakat enflasyon yükseliş trendini bir süre korur ve daha sonra düşmeye başlar, hemen etkili olmuyor, gecikmeli oluyor. Sadece zamana ihtiyacımız var. Aktarım mekanizmasını zorlaştıran bir iki faktör var. Bunlardan biri KKM, birisi de Türkiye'de mevduatların önemli kısmı döviz cinsinden. Para ikamesi var. Bu iki faktör Türkiye'de aktarım mekanizmasını bir miktar zayıflatmış durumda. Para politikasında iyileştirmeyle birlikte gelecek senenin ikinci yarısından itibaren çok güçlü dezenflasyon sürecine gireceğiz. Tabi ki baz etkisi olacak. Bütçeyi düzeltmek için KDV, akaryakıtta ÖTV gibi enflasyonu artıran vergi artışlarına gittik. Bu vergi artışları tekrarlanmayacak, gelecek sene sistemden çıkmış olacak. Deprem Şubat ayında oldu ama enkazın kaldırılması zaman alıyor. Depreme ilişkin güçlü kaynak aktardığımız, şehirleri yeniden imar edelim çabamız bazı ürünlerin fiyatlarını artırdı. İnşaat malzemelerinin fiyatları arttı. İnşallah Türkiye bir daha deprem görmez, bunlar baz etkisi. Esas etki, para politikasındaki güçlü etkisyle gecikmeli devreye girmesi.

MALİYE POLİTİKASI GEVŞEK SAYILIR

İkinci husus maliye ve gelirler politikası. Deprem nedeniyle maliye politikası gevşek sayılır. Gelecek sene muhtemelen biraz daha iyiye gidecek diye bekliyoruz, maliye politikası da eşgüdümlü olacak. Para politikası, maliye politikası, gelirler politikası burada birlikte çalışacak eşgüdüm içinde enflasyonun tek haneye düşürülmesi için yoğun çabaya dönüşecek. Mayıstan sonra yıllık enflasyon güçlü ve hızlı şekilde düşecek. Yılı yüzde 36'yla bitirmeyi ümit ediyoruz. Önümüzdeki seneden itibaren enflasyonun aylığında düşüş trendi başladı, kalıcı şekilde düşüşe devam edeceğini öngörüyoruz. Aylık bazda çekirdek enflasyonu takip ederek bizim hedefimizle uyumlu olup olmadığı incelenebilir.